A股尾盘跳水!刚刚,外资发声!

摘要:

11月28日,市场震荡走低,创业板指尾盘加速下行一度跌近2%,日出东方等多只高位股尾盘跳水。盘面上,深圳本地股逆势大涨,建科院、力合科创等涨停。供销社概念股午后走强,供销大集、中农...

摘要:

11月28日,市场震荡走低,创业板指尾盘加速下行一度跌近2%,日出东方等多只高位股尾盘跳水。盘面上,深圳本地股逆势大涨,建科院、力合科创等涨停。供销社概念股午后走强,供销大集、中农... 11月28日,市场震荡走低,创业板指尾盘加速下行一度跌近2%,日出东方等多只高位股尾盘跳水。

盘面上,深圳本地股逆势大涨,建科院、力合科创等涨停。供销社概念股午后走强,供销大集、中农联合、天鹅股份等涨停。地产股表现活跃;食品股尾盘异动。下跌方面,AI应用方向展开调整。

截至收盘,沪指跌0.43%,深成指跌1.26%,创业板指跌1.76%。沪深两市全天成交额1.49万亿,较上个交易日放量317亿。总体上个股跌多涨少,全市场近2700只个股下跌。

市场正等待进一步刺激信号

今日,A股市场呈现分化整理态势,三大指数尾盘又有跳水趋势。其中,小盘股相对活跃,中证2000指数成为主要股指中唯一收涨的指数。

对于今日市场走势,分析认为,目前部分资金选择观望,等待下月关键经济会议发出进一步刺激信号。而市场博弈过程中,具体举措和规模有待确认,可能加剧市场波动。

板块方面,受政策利好催化,深圳本地股全线走强涨幅居前。

消息面上,深圳发布“并购十四条”,指出要完成三个小目标:到2027年底,推动深圳境内外上市公司总市值突破15万亿元;完成并购重组项目总数量突破100单、交易总价值突破300亿元。此外,深圳市地方金融管理局局长时卫干指出,未来深圳在科技金融领域还会有很多的重磅政策推出。

另一方面,近期爆火的“谷子经济”今日陷入分歧。

消息面上,多家上市公司提示交易风险。新世界发布股票交易风险提示公告称,泛二次元业态在公司整体业务板块中占比很小,对整体业绩影响有限,提醒投资者谨慎投资。奥飞娱乐公告称,相关业务仍处于早期发展阶段,提醒投资者注意二级市场交易风险。

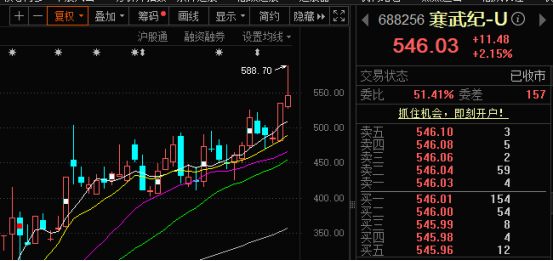

个股方面,A股第二高价股续创历史新高。

寒武纪-U昨日暴涨逾10%,收盘价达到534.55元/股,创出历史新高。今日早盘,该股继续冲高,最高达到588.7元,股价再创新高。截至收盘,该股报546.03元/股,涨逾2%。

最近两个月,寒武纪-U涨幅已超过160%。股价大涨或许有基本面刺激的因素,公司三季报十分亮眼,第三季度单季营收1.2亿元,同比增长暴增近285%。此外,中信建投认为国内自主可控是大势所趋,核心是AI芯片,建议关注在出货量、生态和产品力上具有领先的公司。

整体而言,今日股市依然有所承压,指数后续出现反复的概率依旧不低,市场仍以轮动结构性行情看待为宜。分析人士建议,应对上在热点分歧回踩的过程中寻找一些低吸机会或更为稳妥。

险资最新投资图谱曝光

近期,险资整体的投资情况得以曝光。

国家金融监督管理总局披露了2024年三季度保险业资金运用情况。数据显示,截至三季度末,保险业资金运用余额稳步增长,险资年化财务投资收益率和年化综合投资收益率同比均出现提升。

截至三季度末,保险资金运用余额32.15万亿元,同比增长14.06%。

值得一提的是,今年以来,保险资金年化财务投资收益率整体呈现走高态势,到三季度末,年化财务投资收益率达到3.12%,这也是2023年三季度末以来,年化财务投资收益率首次高于3%。今年以来,保险资金年化综合投资收益率整体处于高位,一季度末达到7.36%的高位,二季度末回落至6.91%,三季度末再次回升至7%以上。

在大类资产配置上,债券投资在险资资产配置中依然占据“大头”,债券配置余额和占比均为最高。不过值得注意的是,与二季度末相比,三季度末人身险公司、财产险公司的股票配置余额和占比均有所提升。

在股票配置方面,截至三季度末,人身险公司股票配置余额2.18万亿元,占人身险公司资金运用余额的7.55%,同比增长17.24%;财产险公司股票配置余额1506亿元,占财产险公司资金运用余额的7.05%,同比增长14.89%。值得一提的是,人身险公司、财产险公司股票配置余额环比分别增加2414亿元、136亿元,占比环比分别增加0.54个百分点、0.56个百分点。

当前,保险资金的资产配置以固收类资产为主,权益类及其他类资产为辅。展望未来,业内人士认为,险资将在夯实固收基本盘的基础上,适度增配股票和基金。

外资发声:A股具备上行空间

对于A股后市,外资机构近期展开了密集研判。

外资认为,2025年全球投资市场将继续展现韧性,股票市场前景乐观,但仍需保持警惕,明年股市的焦点将重新放回基本面,科技仍是投资首选,建议投资者利用多元资产策略来增强投资组合稳定性。

对于2025年中国投资机会方面,多家外资指出,中国A股市场在新的一年里具有上升空间,历史均值并非估值上限。

瑞银证券中国股票策略分析师孟磊预计,在新的一年里,无风险利率下降、更为明确的财政政策支持、强劲的个人投资者净流入以及“耐心资本”入市或有助于降低股权风险溢价。

整体而言,外资对A股市场预判整体较为乐观,认为2025年若能够提振内需及企业盈利,将可能触发显著的上行空间。在风格配置方面,“成长”风格可能跑赢“价值”风格。

具体投资方向上,中国市场方面,孟磊建议投资者在2025年关注四方面投资主题:一是更强有力且更明确的政策宽松的受益者,二是自主可控与国产替代加速,三是由并购所带来的第二增长曲线,四是在市值管理和股东回报改革下,优质企业的估值重构。

此外,还有外资机构称,可再生能源和基础设施也是不错的选择,黄金作为避险资产的吸引力同时值得关注。