管涛:美联储降息如何影响中国股债汇

9月FOMC会议披露的点阵图显示,年内美联储或还有50个基点的降息,2025年和2026年还各有100个和50个基点

文|管涛

2024年9月18日,美联储联邦公开市场委员会(FOMC)宣布降息50个基点。这终结了2022年3月以来的加息周期,揭开了新一轮降息周期的序幕。

20世纪80年代以来,在没有发生金融动荡或经济金融危机的情况下,美联储每轮降息周期都是从25个基点起步,这次起手就是50个基点,可谓是一次非常规降息。

在9月FOMC声明中,美联储将“致力于将通胀率恢复到2%的目标”修订为“致力于支持最大化就业,并将通胀率恢复至2%的目标”,凸显了货币政策目标的重新校准。鲍威尔在会后新闻发布会上,将本次超常规降息的原因部分归咎于7月的FOMC会议错过了7月的美国就业数据。8月2日公布7月美国失业率飙升至4.3%,触发了“萨姆规则”的衰退门槛。这导致当日美股大跌,并引发了第二个交易日(8月5日)的“黑色星期一”、全球股市巨震。

那么,美联储降息将对中国金融市场产生什么影响?可以结合美联储降息周期展望来看其对汇市、债市及股市的影响。

美国本轮降息周期展望

在新闻发布会上,鲍威尔一方面标榜超常规降息的决定反映耐心有了回报,目前对于通过校准货币政策,在温和增长和通胀持续下降到2%的背景下维持就业市场的强劲更加有信心。另一方面否认超常规降息是因为看到了经济有衰退的迹象,并提示市场不要将降息50个基点视为新常态,未来美联储可能加快、放慢甚至暂停降息。9月30日,他在公开论坛上重申更多降息在路上,但不急于快速降息。

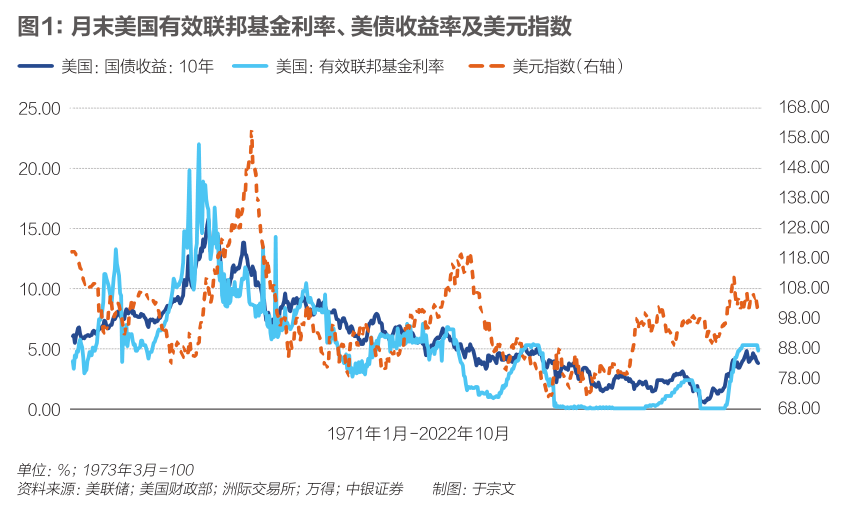

2024年上半年,由于美国通胀出现反复,美联储首次降息时间不断延后,加之特朗普交易,美元指数走势总体偏强。进入三季度后,随着通胀如期回落、就业市场降温,美联储宽松预期不断增强,美指冲高回落,2年期和10年期美债收益率差由负转正。9月降息正式兑现后,美指在101左右止跌企稳,美债收益率也止跌反弹(见图1)。

9月FOMC会议披露的点阵图显示,年内美联储或还有50个基点的降息,2025年和2026年还各有100个和50个基点。到2026年底,联邦基金利率降至2.9%的中性水平。根据鲍威尔披露的未来美联储降息的节奏和力度,其实对应着美国经济的三种前景。

第一种是软着陆,即美国通胀持续向2%的目标回落,就业市场保持强劲。 此种情形下,美联储将放慢降息步伐,会是逐次会议讨论,间歇式、小幅度的降息。美联储一直对6月以来的失业率升至4%以上轻描淡写。如果被证实的话,那么美联储将启动预防式降息,并将货币政策重点转向最大化就业,有助于更好实现软着陆目标。

第二种是不着陆,即美国通胀向2%回落受阻甚至出现二次通胀,就业保持强劲。 此种情形下,美联储将暂停降息,甚至还可能发生鲍威尔未提及的重启加息。因为就业市场变化若真像美联储所描述的那样不足为虑,则过早过多的货币宽松,叠加财政进一步刺激(哈里斯和特朗普均偏好扩张性财政政策),美国经济将持续过热。20世纪90年代中期那轮紧缩周期后,美联储于1995年7月开启预防式降息,累计三次、75个基点后,就于1997年3月预防式加息25个基点;1998年底再度预防式降息,累计三次、75个基点后,又于1999年6月底重启加息累计六次、175个基点。此外,贸易局势紧张和地缘政治风险可能造成新的全球供应链扰动,推高美国的通胀中枢。若特朗普重返白宫,实施极端的贸易政策,这种风险更大。最近中东冲突升级、能源价格上涨,也显示地缘政治风险的冲击不容小觑。

第三种是硬着陆,即美国通胀意外下行或失业率意外跳升,经济增长突然失速。 此种情形下,美联储将加速降息。9月27日,有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos提出一个担忧:降息并不能保证经济软着陆,因为许多借款人在美联储加息前锁定了低利率,即使降息,他们仍将面临较高的借贷成本。如果借款人不愿意申请新贷款,降息对经济的刺激作用将十分有限。这意味着当前市场所虑货币政策行动过缓的问题,后果可能更为严重。再者,股市房市的财富效应是美国个人消费的重要支撑。但高科技股估值偏高的矛盾较为突出,一旦重蹈本世纪初互联网泡沫破裂的覆辙,或重现2001年的美国经济衰退。

美联储已放弃了前瞻性指引,依靠数据驱动、相机抉择。从前期美联储错判通胀形势,耽误了加息,近期又误判就业状况,错过了一次降息来看,美联储对美国经济确实缺乏预见能力。如果软着陆更需要运气的话,“幸运女神”会一直眷顾鲍威尔吗?

人民币汇率的三种情况

2020年和2021年,人民币(兑美元)汇率录得年度“两连涨”。2022年3月以来,由于中美经济周期和货币政策分化,中美利率倒挂,人民币汇率持续承压。

2024年是人民币汇率调整的第三个年头。上半年,由于美联储首次降息时间不断延后,美元指数走强偏强,人民币总体承压。7月底,受益于美联储降息预期升温,美指走弱,以及日元利差交易反向平仓,日元大幅回升,境内外人民币汇率止跌反弹。到9月23日,境内外人民币交易价均从7.30附近升破7.10比1。

9月24日和10月12日,中国先后出台了一揽子金融和财政支持政策举措。9月26日中央政治局会议进一步指出,切实增强做好经济工作的责任感和紧迫感,有效落实存量政策,加力推出增量政策,努力完成全年经济社会发展目标任务。这提振了市场信心,引燃了境内外投资者对中国资产的热情。到9月30日,境内人民币汇率中间价和交易价均升至7.0附近,境外人民币汇率一度升破7.0。前三个季度,三个价格均转跌为升。

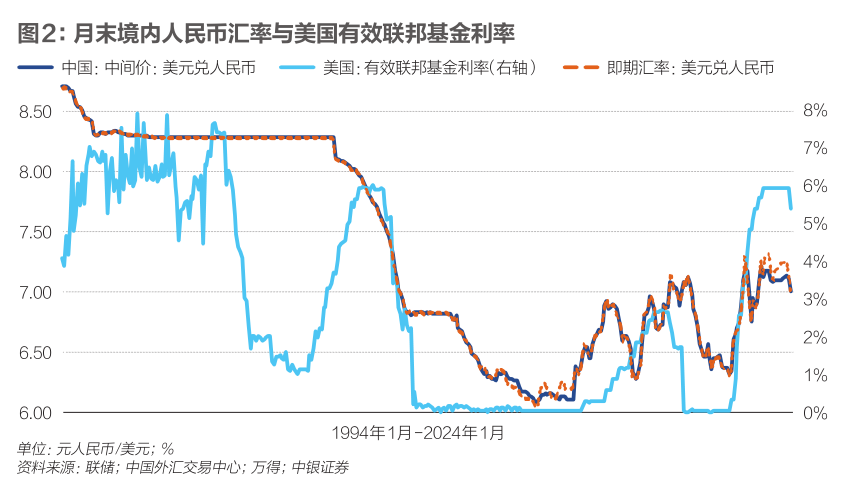

从1994年初汇率并轨以后的美联储降息周期看,美联储降息与人民币走势不存在稳定的相关性。如1995年7月至1999年5月这轮降息周期中,1997年底之前,人民币延续汇率并轨以来稳中趋升的走势。1998年以后,因内有百年洪涝灾害和国企下岗分流,外有亚洲金融危机和美元持续高企,中国面临汇率贬值压力。当时,中国政府对外承诺人民币不贬值,这种压力主要体现为资本外流增加、储备积累放缓。再如2019年7月至2021年10月这轮降息周期中,2020年6月之前,受经贸摩擦升级和世纪疫情冲击影响,人民币总体承压。2020年6月以后,因中国疫情防控好、经济复苏快、中美利差大、美元走势弱,人民币持续升值。甚至2021年美元指数反弹,人民币继续走出了“美元强、人民币更强”的行情(见图2)。

2024年7月底中央政治局会议指出,当前外部环境带来的不利影响增多,新旧动能转换存在阵痛。可见,当前中国面临的内外部形势更像美联储20世纪90年代中期的那轮降息周期,彼时的人民币汇率走势对于今天的研判有一定的参考价值。

1998年和1999年,中国经济没有实现“保八”的目标,同期人民币贬值压力最大。2000年,中国经济增速恢复到8%以上,但美国经济不着陆,美联储重启加息,人民币继续承压。直到2000年底互联网泡沫破灭,2001年美国经济陷入衰退,美联储紧急降息,美元大幅走弱,中国才重现人民币升值压力。当时,中国继续将人民币基本稳定在8.28左右,直到2005年“7·21”汇改重归真正有管理浮动后,才逐渐走强,到2013年底累计升值近40%(见图2)。

汇率是两种货币的比价关系,故研判人民币汇率走势既要看中国也要看海外特别是美国。从内部看,尽管2024年9月底以来,中国加大逆周期调节力度,已经或准备出台一揽子财政货币支持措施,但仍着眼于着力推动高质量发展,努力完成年初确定的经济社会发展预期目标。预计2025年中国财政货币政策对经济恢复的支持力度较以往会有所加大,但不足以促使经济V型反弹。

从外部看,历史上,唯有美国经济发生硬着陆,美联储才可能大幅降息,当市场避险情绪消退后,美元才可能趋势性走弱。也就是说,如果美国经济不衰退,人民币汇率大概率不会出现反转行情。相反,若美国二次通胀风险上升,美联储暂停降息甚至考虑重启加息,美元有可能重新走强,还将令人民币再度承压。

2024年11月美国大选的结果也是影响人民币汇率的一个重要外部因素。如果哈里斯当选,虽仍会对华采取遏制措施,但会相对温和,对人民币影响偏中性;如果特朗普当选,则可能对华极限施压,短期内对人民币影响偏空。

总之,内部加大逆周期调节力度和外部美联储开启降息周期,有望对人民币汇率稳定提供支撑。如果美国经济软着陆,人民币汇率将重归双向波动;如果美国经济硬着陆,人民币有可能出现升值压力;如果美国经济不着陆,则人民币还可能继续承压。

债市避免单边做多

近年来,随着人民币汇率市场化程度提高、汇率弹性增加,中国货币政策自主性得到加强。最为典型的是,在本轮疫情应对中,中国货币政策“先进先出”,成为全球央行的“领跑者”而非“追随者”。

2020年初,人民银行1月底就开始降准降息,进入抗疫模式,财政政策直到5月底全国两会之后才全面启动。随着美国本土疫情暴发,美联储3月上中旬才两次紧急降息到零,3月底开启无限量宽(QE)。同年4月底,随着中国本土疫情传播途径基本阻断,企业复工复产,经济率先恢复,央行货币政策到期自然退出,只是因为财政货币政策严重错位,尽管人民银行并未提准和加息,但市场利率仍大幅走高。

美联储坚持实施“零利率+无限量宽”,并于2020年8月底修改货币政策框架,引入了“灵活的平均通胀目标制”(FAIT),增加对通胀的容忍度。直到2021年11月,美联储才开始缩减购债,2022年3月停止购债并启动加息。受内外部利好共振的影响,2020年6月起人民币止跌反弹,一直延续到2022年初。

由于通胀持续爆表、就业市场过热,美联储自2022年3月起追赶式加息,并于同年5月启动缩表,到2023年7月累计加息11次、525个基点。而中国就业不充分、有效需求不足、通胀水平偏低,人民银行降准降息稳增长,2022年初以来累计下调7天逆回购(OMO)利率五次、50个基点,1年期LPR利率五次、45个基点,5年期LPR利率六次、80个基点,1年期中期借贷便利(MLF)利率五次、65个基点;累计下调法定人民币存款准备金率五次、1.50个百分点。

由于中美经济周期和货币政策分化,2022年3月以来,人民币汇率持续承压。即便如此,2024年9月之前,人民银行还采取了一次降准、两次降息的重大货币政策行动,加码稳增长。甚至当人民币贬值压力较大时,7月22日和25日还“三连发”降息。

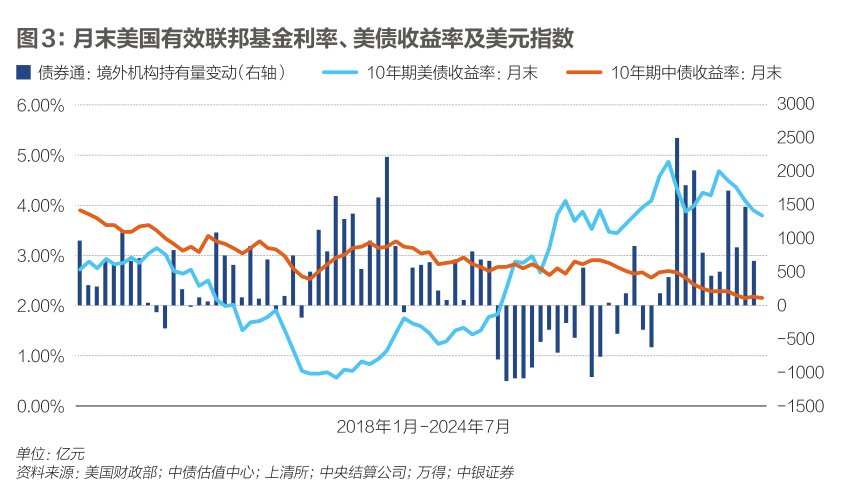

部分受中美正利差收敛甚至倒挂的影响,2022年2月至2023年8月,外资累计净减持境内人民币债券8926亿元。2023年9月起,部分受益于中美负利差收窄,外资重新净增持境内人民币债券,到2023年8月累计净增持1.35万亿元。2022年2月至2023年9月,10年期中美国债收益率为负相关0.488。其中,2022年2月至2023年8月为负相关0.216,2023年9月至2024年9月为正相关0.477(见图3)。由于外资在中国债券市场占比较低,不论外资持有量涨跌,没有影响中债价格总体上扬走势。2022年2月至2024年9月,上证国债指数累计上涨12.4%。

2024年9月美联储超常规降息,缓解了中国统筹内外部均衡的压力,进一步打开了人民银行降准降息空间。9月24日宣布、27日落地的同日分别下调存款准备金率和7天OMO(公开市场操作)利率0.50个和0.20个百分点或得益于此。然而,对此不宜高估美联储降息的影响。其实,7月18日二十届三中全会公报就强调,要坚定不移实现全年经济社会发展目标。7月30日中央政治局会议更是明确,宏观政策要持续用力、更加给力,要加强逆周期调节,实施好积极的财政政策和稳健的货币政策,加快全面落实已确定的政策举措,及早储备并适时推出一批增量政策举措。

货币政策“以我为主”就是坚持对内优先,主要根据国内经济形势和物价走势进行预调和微调,而不会过于考虑其他央行的政策及国际资本流动和汇率变化的情况。也就是说,即便没有这次美联储的超常规降息,人民银行仍有可能按照9月26日中央政治局会议关于“降低存款准备金率,实施有力度的降息”的要求采取行动。

中国债市现在面临的问题是,2024年4月以来人民银行频频提及的长期利率走低的风险或变成现实。前期由于市场预期低迷、资产荒较为严重,10年期中债收益率自2021年7月起就跌破3%,2024年9月一度低至2.10%以下。2024年9月底出台的一揽子金融支持政策远超市场预期,预示着中国宏观调控思路的重大转变,有助于改善中国经济复苏前景。

如果后续有增量财政政策跟进,加之进一步全面深化改革,推动经济运行回归合理区间,这将深刻影响国内债市的走向。因为即便在潜在经济增速下行拖累中性均衡利率的情况下,只要实际经济增速回到潜在增速以上,负产出缺口收敛并重新转正,将促进物价合理回升,市场利率有望重新走高。正如本轮紧缩周期期间,10年期美债收益率上行,并非因为美国潜在经济增速提高,而是因为通胀反弹一样。如果政策落地生效不及预期,则在持续宽松预期下,债市有望继续走高。总之,我们要避免线性单边思维,沿用过去的思路单边做多国内债市。

重视美股对A股传染效应

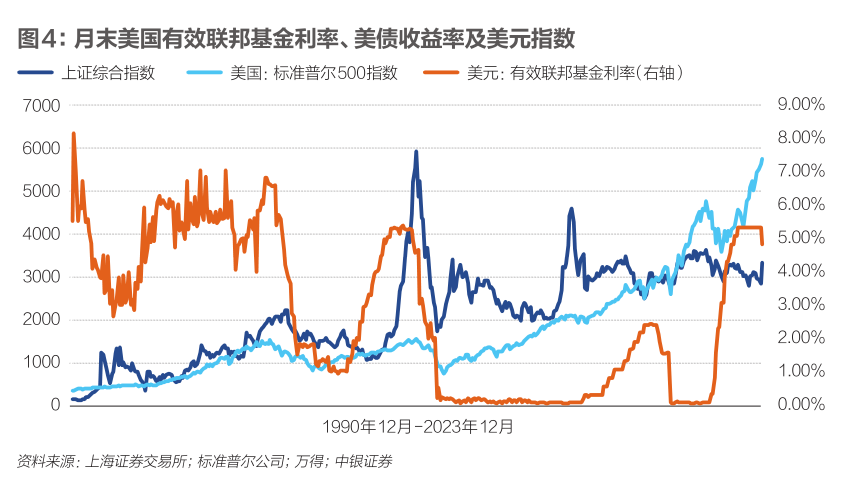

同债市一样,中国股市也更多受国内因素的影响,近年来表现尤为明显。2022年,受美联储追赶式加息、全球股债汇“三杀”的影响,A股也自2021年底冲高回落。全年,上证综指和标普500指数分别累计下跌15%和19%。2023年起,在美联储宽松和美国经济软着陆预期下,标普500指数持续反弹。同期,A股延续调整,直至2024年9月底一揽子金融支持政策出台,出现大幅反弹,彻底收复前期所有跌幅(见图4)。

2021年以来,官方常讲“市场预期转弱”或“市场预期偏弱”,并将稳预期置于宏观政策的重要位置,其实都指向政策落后于市场曲线。这次已经或准备出台的一揽子政策,范围之广、力度之大、工具之新、落地之快,远超市场预期,意味着政策重新走到了市场曲线前面,极大提振了市场人气。

自9月24日起,A股连日反弹,到9月30日,上证综指、深成指、万得全A和沪深300指数分别累计上涨21%、30%、25%和26%;9月25日起,沪深成交量连日过万亿元,30日达到2.59万亿元,刷新历史纪录。当前明显属于“强预期、弱现实”下的反弹行情。节后,A股出现剧烈震荡甚至有所回调,但交投活跃,有助于行情整固。未来行情的可持续性取决于后续增量财政货币政策能否落地,以及能否转化为经济形势持续回升向好、物价温和回升,以及上市公司盈利改善。

当然,也不能忽视外围市场波动对A股的传染效应。总体上,美联储降息有助于提振市场风险偏好,推动资本回流海外市场特别是估值较低的新兴市场。但1991年以来,除2000年和2015年,以标普500指数衡量的美股全年收跌的年份里,以沪深300指数衡量的A股全部跟跌。尤其是美股调整或者跌入“熊市”,A股也从未独善其身。

美股估值偏高是当前美国经济的一个重要特征。未来面临两大风险:一是美国高科技股估值泡沫化被证实,再现本世纪初互联网泡沫破灭,有可能拖累美国经济陷入衰退,美国上市公司盈利恶化;二是受美国二次通胀风险上升的影响,市场对于美联储紧缩立场重新评估,引发美股巨震。尽管外资在A股流通股的市值占比较低,但通过经济基本面、资本流动、市场情绪等渠道,美股对A股的传染效应仍不能低估。

注:即期汇率是指境内银行间外汇市场下午4点半交易价

(作者为中银证券全球首席经济学家;编辑:张威)